Fatores que impactarão a logística mundial no próximo ano

Até o final de 2022 ainda teremos a copa do mundo, montagem do novo governo brasileiro, resultado final das eleições legislativas nos EUA, Natal e novos desdobramentos da guerra na Ucrânia, isso sem falar da alta dos juros em vários países que, embora visando conter a escalada da inflação, acaba acertando em cheio o consumo mundial. Apesar de tantos acontecimentos importantes ainda esse ano — com claros efeitos sobre a economia global — fato é que o ano de 2023 está logo ali: apenas 45 dias!

Oferta versus Demanda

Em linhas gerais, sob a ótica do transporte marítimo, já é fato que entraremos o ano com fretes bastante abaixo do observado nos últimos dois anos, mesmo que ainda acima dos níveis registrados em 2019 (último ano “normal”).

Até o final de 2022 ainda teremos a copa do mundo, montagem do novo governo brasileiro, resultado final das eleições legislativas nos EUA, Natal e novos desdobramentos da guerra na Ucrânia, isso sem falar da alta dos juros em vários países que, embora visando conter a escalada da inflação, acaba acertando em cheio o consumo mundial. Apesar de tantos acontecimentos importantes ainda esse ano — com claros efeitos sobre a economia global — fato é que o ano de 2023 está logo ali: apenas 45 dias!

Os sólidos resultados financeiros dos armadores nos últimos trimestres vinham sustentando uma verdadeira “corrida aos estaleiros” para encomenda de novos navios, mas que já tem perdido força à medida que a demanda vem arrefecendo em todo o mundo (sobretudo em razão da retomada de gastos com serviços em detrimento de produtos e da redução dos incentivos fiscais por parte dos governos).

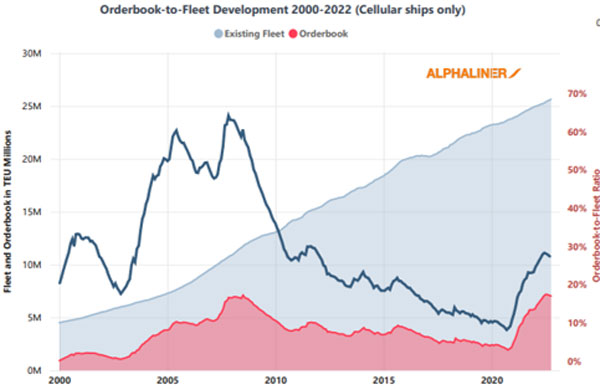

Segundo a Alphaliner, em 2023 entrarão em operação 343 navios com capacidade para transportar 2,3 milhões de TEUs, o que representa um incremento da oferta de capacidade de 8,1%, ao passo que a demanda global deve crescer apenas 2,7%, podendo gerar um descompasso entre a oferta e a demanda.

Ao todo há cerca de 917 navios (7 milhões de TEUs) encomendados, o equivalente a 27,4% da frota mundial em operação! Essa marca não era atingida desde 2011, conforme demonstrado no gráfico seguinte.

Contudo, diferentemente de 2009, quando a crise econômica mundial também provocou um enorme descompasso entre a oferta a demanda e os armadores entraram numa guerra de fretes em busca de “market share”, que levou a resultados financeiros desastrosos, espera-se que as fusões, aquisições, falências e grandes alianças ocorridas desde então (e que reduziram drasticamente o número de players), potencializem a gestão de capacidade.

Nesse sentido o CEO da Maersk, Soren Skou, declarou com clareza a estratégia da empresa: “Se a demanda cair, vamos retirar a capacidade na mesma porcentagem…Então, pode-se esperar que se veja mais ajustes de capacidade para atender a demanda nos próximos trimestres — pelo menos, essa seria a nossa estratégia…”

Dado que os armadores não têm ingerência sobre a evolução da demanda, espera-se que no próximo ano eles lancem mão de uma série de medidas para administrar a oferta:

- Envio de navios aos estaleiros para efetuar as inspeções obrigatórias e reparos atrasados por conta da alta demanda em 2020/2021 (atualmente 2/3 dos navios inativos estão passando por manutenção — 184 com capacidade total de 726.100 TEUs, ou o equivalente a 2,8% da oferta global);

- Demolições de navios antigos/ineficientes (segundo o Alphaliner há em operação 1.102 “sucateáveis”, ou seja, navios com mais de 20 anos de idade com capacidade equivalente a 10% da frota mundial – 2,5milhões de TEUs);

- Adiamento de entregas de novos navios para anos seguintes;

- Blank sailings (cancelamento de viagens como observado no início da pandemia);

IMO 2023

Outro fator que pode contribuir com os armadores no ajuste da oferta a uma demanda mais fraca é o IMO 2023. Em artigo que publicamos na Portos e Navios em 11 de maio desse ano, explanamos os principais pontos dessa nova regulamentação internacional que entrou em vigor no último dia 1º de novembro e pode levar ao sucateamento de navios ineficientes, além da redução da velocidade dos navios visando reduzir as emissões (a Drewry estima que uma redução de 10% na velocidade possa demandar um aumento de 10% na frota mundial).

Empresas que estejam envolvidas com as melhores práticas ESG certamente começarão a ter interesse em entender os níveis de emissões, eficiência energética e a pegada de carbono de seus fornecedores de frete de marítimo.

Apesar de as metas para descarbonização dos navios estarem distantes (2050), é preciso levar em conta que um navio encomendado hoje terá uma vida útil de 20 a 25 anos. Dessa forma, o desenvolvimento de combustíveis verdes também deve continuar ocupando lugar de destaque na pauta de 2023. O tema inclusive está tendo bastante destaque na COP27 que ocorre no Egito.

Alguns armadores têm encomendado navios “dual fuel” capazes de utilizar LSFO juntamente com LNG (considerado um combustível de transição já que reduz em 20% as emissões de carbono, mas ainda é um combustível fóssil), metanol, hidrogênio ou amônia. A Maersk acaba de fechar um acordo com o governo da Espanha para desenvolver grandes volumes de combustíveis verdes.

A disponibilidade de energia e combustíveis verdes em quantidades suficientes e a preços competitivos continua sendo o principal desafio para a descarbonização do transporte marítimo global. O Brasil, com sua disponibilidade de energia alternativa (eólica, solar, hidráulica) e grande produção agrícola, parece reunir todos os requisitos para ocupar uma posição de destaque nesse debate.

Maior Presença dos Armadores na Cadeia Logística

Outro tópico que certamente fará parte da agenda de 2023 é a verticalização e a expansão da presença dos armadores na cadeia logística. Liderados pela Maersk, a primeira a anunciar serviços logísticos integrados, outros armadores seguem caminhos semelhantes.

Recentemente, a PIL e a Cosco anunciaram a intenção de oferecer serviços porta-a-porta, enquanto a Hapag Lloyd adquiriu a divisão de logística da Chilena SAAM.

Por outro lado, além de incorporar outros players da cadeia logística (sobretudo ampliando sua participação em terminais de contêineres mundo a fora), Maersk, CMA CGM e MSC também entraram no transporte de carga aérea.

Essa verticalização está gerando debates fervorosos no Brasil, quando se trata dos projetos de privatização dos portos de Itajaí e Santos e a concessão da área STS 10 em Santos.

Investimento em Automação e Digitalização das operações

Por fim, os processos de automação e digitalização continuarão em ritmo acelerado. Um relatório do Banco Mundial e da Associação Internacional de Portos e Terminais (IAPH) concluiu que uma melhor colaboração digital entre entidades públicas e privadas em toda a cadeia de suprimentos marítimos resultaria em ganhos significativos de eficiência e cadeias de suprimentos mais resilientes, além de alcançar benefícios de segurança e proteção ambiental.

Em recente matéria para a revista “Port Technology” o presidente da SPA, Fernando Biral, afirma “no porto de Santos uma equipe multifuncional tem a missão de construir e incentivar parcerias com empresas para o desenvolvimento de novas tecnologias. Uma delas é a aplicação do 5G em recursos que impactam positivamente o desempenho das operações”.

Ainda segundo Biral, “com o apoio do Ministério das Comunicações, estamos realizando testes em diversas aplicações, com foco em mostrar sua capacidade e aderência na automação de processos portuários e integração de sistemas como o uso de máquinas e equipamentos autônomos ou controlados remotamente, conectados a dispositivos de Internet das Coisas (loT)”.

Nessa linha a BTP inclusive acaba de anunciar, em parceria com a TIM e a Nokia, a implantação da rede 5G em seu terminal, numa iniciativa pioneira na América Latina.

Em suma

Muitos fatores se desdobrarão em diferentes possíveis cenários para o transporte marítimo internacional de cargas em 2023, e com reflexos diretos para no Brasil. Continuaremos, como sempre atentos, acompanhando, reportando e analisando esses movimentos em nossos estudos, relatórios, palestras e artigos.

Fonte: Robert Grantham é sócio da Solve Shipping Intelligence Specialists