Contêiner: encomendas de navios e as perspectivas para o frete

Mesmo que o mundo não estivesse vivendo essa atual “explosão” da demanda do varejo, impulsionada pelos novos hábitos de consumo pós-pandemia e também pelos auxílios emergenciais dos governos, ou que o “Ever Given” não tivesse obstruído por seis dias uma das principais artérias do comércio internacional, os anos de 2021 e 2022 já se “desenhavam” com tendência de fretes em alta. O motivo é simples: uma acentuada queda nas encomendas de navios observada desde 2016, que fez com que o overcapacity de uma década fosse sendo desde então pouco a pouco superado.

Se por um lado o comércio mundial retomou muito fortemente a partir do 3º trimestre de 2020, os pedidos aos estaleiros também começaram sua reação já a partir do 4º trimestre do ano passado, com as encomendas em carteira encerrando o ano pouco acima dos 10% da capacidade em operação, após ter registrado em out/20 o nível mínimo histórico de 8,8%.

No 1º trimestre de 2021, a confiança das empresas de navegação parece ter sido renovada diante da alta dos fretes (ainda que em grande parte sustentada pelos desdobramentos da pandemia), dos sólidos resultados financeiros recém divulgados e de uma generalizada falta de navios no mercado. Com isso tanto os armadores quanto, principalmente, os afretadores de navios aceleraram suas compras e, atualmente, as ordens aos estaleiros já superam os 15% da capacidade em operação, e subindo.

Ocorre que, ao contrário da velocidade da retomada da demanda, esses novos navios ainda deverão levar de 18 a 36 meses para chegarem ao mercado e em tese isso significa que, sem grandes oscilações na demanda (ex.: novas crises ou recessões globais), os fretes só começarão a dar uma aliviada maior quando esses navios começarem a ficar prontos em 2023 e 2024.

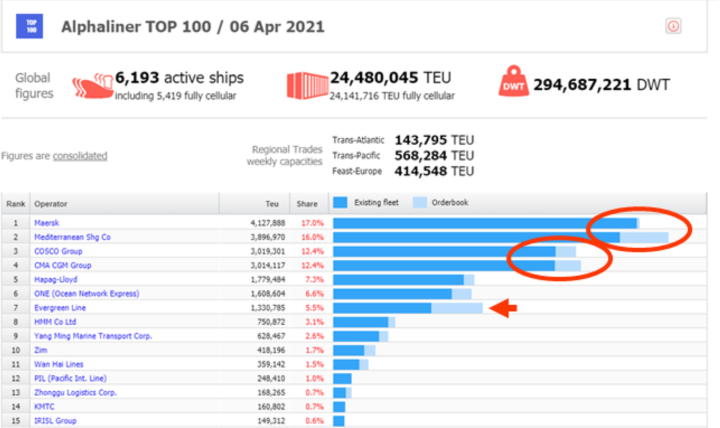

Há ao menos dois fatores bastante importantes a serem observados nessas últimas encomendas, sendo o primeiro que já não se trata mais de uma questão de “se”, mas sim “quando” a MSC ultrapassará a Maersk no ranking de capacidade ou, ainda, que a CMA CGM retomará o posto de 3ª maior do mundo.

Atualmente, segundo ranking a seguir disponibilizado pelo Alphaliner, a Maersk ainda está na liderança, mas com apenas 16 navios (41.600 TEUs) encomendados tende a ser muito em breve superada diante das encomendas “em carteira” da MSC, que chegam a 35 navios (659.500 TEUs), sem contar outros 13×16.000 TEUs que o armador estaria negociando com estaleiros chineses.

Atrás desses dois, vem a CMA CGM a apenas um Panamax (5.200 TEUs) de recuperar sua posição de número três do mundo, com uma carteira de encomendas composta por 23 navios (354.000 TEUs), que é 78.000 TEUs superior à da Cosco Shipping — 12 navios (276.000 TEUs). Isso também sem contar outros 6×15.000 TEUs movidos a LNG — com opção de mais seis — que os franceses estariam negociando com estaleiros chineses.

Se em termos proporcionais a HMM foi quem mais cresceu no último ano (81%), as encomendas já conhecidas sugerem que a Evergreen (+52,9%, 74 navios – 703.500 TEUs) e a Zim (+35,5%, 10 navios – 150.000 TEUs) serão as empresas que mais crescerão nos próximos anos entre os Top10 do ranking de capacidade.

Importante: uma parcela significativa dos navios encomendados por afretadores ainda não possui contratos firmados com armadores, portanto, essas análises ainda poderão variar.

Há ao menos dois fatores bastante importantes a serem observados nessas últimas encomendas, sendo o primeiro que já não se trata mais de uma questão de “se”, mas sim “quando” a MSC ultrapassará a Maersk no ranking de capacidade ou, ainda, que a CMA CGM retomará o posto de 3ª maior do mundo.

Atualmente, segundo ranking a seguir disponibilizado pelo Alphaliner, a Maersk ainda está na liderança, mas com apenas 16 navios (41.600 TEUs) encomendados tende a ser muito em breve superada diante das encomendas “em carteira” da MSC, que chegam a 35 navios (659.500 TEUs), sem contar outros 13×16.000 TEUs que o armador estaria negociando com estaleiros chineses.

Se em termos proporcionais a HMM foi quem mais cresceu no último ano (81%), as encomendas já conhecidas sugerem que a Evergreen (+52,9%, 74 navios – 703.500 TEUs) e a Zim (+35,5%, 10 navios – 150.000 TEUs) serão as empresas que mais crescerão nos próximos anos entre os Top10 do ranking de capacidade.

Importante: uma parcela significativa dos navios encomendados por afretadores ainda não possui contratos firmados com armadores, portanto, essas análises ainda poderão variar.

A outra questão bastante curiosa é que, com exceção da Maersk e da WanHai, que estão focando em navios de até 4.500 TEUs destinados a serviços regionais/feeder, todos os demais armadores estão apostando em navios maiores que 12.000 TEUs. Ainda de acordo com o Alphaliner, as últimas encomendas desses gigantes são compostas por: 29 megamaxes (24.000 TEUs), 60 maxi-neo-panamax (15.000 – 16.000 TEUs) e 21 compact-neo-panamax (12.000 – 13.000 TEUs).

Aparentemente, há pouquíssimo interesse por navios de 6.000 a 12.000 TEUs, que sequer estão sendo repostos (muitos navios de 7.000 a 9.000 TEUs foram construídos no início dos anos 2000 e já estão próximos de serem sucateados), o que levanta a questão se em breve navios desse tamanho começarão a faltar ou se serão substituídos por navios maiores que poderiam ser viabilizados tanto pelo aumento da demanda em algumas rotas quanto por novas consolidações de serviços.

As metas da IMO para redução nas emissões certamente ajudam a potencializar esse “fenômeno” do crescimento dos navios, uma vez que essas metas foram estabelecidas em “toneladas por contêiner por milha”, tornando os navios maiores mais eficientes do ponto de vista energético/ambiental do que os navios menores nesse mesmo quesito.

Tendo em vista que isso parece se tratar de uma tendência global dos armadores, para evitar “surpresas” desagradáveis, toda a comunidade brasileira de comércio exterior deveria prestar bastante atenção aos próximos passos e possíveis desdobramentos dessas novas encomendas, não apenas pelos seus óbvios efeitos diretos sobre frete, mas especialmente porque isso, na melhor das hipóteses, pode mudar novamente toda a dinâmica dos serviços que operam ao longo da nossa costa.

O pior cenário certamente seria esses navios de mais de 12.000 TEUs (366m de comprimento e 16m de calado) não conseguirem operar a full capacity por aqui e nosso comércio exterior passar a ser atendido via hub ports no Caribe ou no Mediterrâneo.

Fonte: Leandro Carelli Barreto é sócio da Solve Shipping Intelligence