Bananas com laranjas!?

Após a espantosa elasticidade observada em 2020 na demanda internacional por transporte marítimo em contêiner, confrontar o crescimento trimestral de 2021 com 2020 nesse setor (e em muitos outros) seria o mesmo que comparar “bananas com laranjas”.

No último ano o que se observou em todo o mundo foi uma apavorante desaceleração do consumo no 2º trimestre (provocada pelas incertezas geradas pelo lockdown na China e pelas medidas de isolamento social no ocidente) seguida de uma pujante e inesperada retomada do consumo a partir do 3º trimestre (fruto dos novos hábitos de consumo e dos estímulos fiscais distribuídos mundo afora) que, entre outros fatores, levaram a logística internacional ao colapso exatamente por essa não ter sido planejada para suportar tamanhos “picos e vales”.

Ainda que 2021 também não possa ser considerado um ano “normal” no comércio exterior, sobretudo diante das inoportunas e recorrentes ocorrências envolvendo o transporte marítimo e a movimentação portuária de contêiner (notadamente o ocorrido com o Ever Given e o “fechamento” do Porto de Yantian), a melhor maneira de dimensionar as atuais distorções do mercado talvez seja compará-las com o mesmo período de 2019.

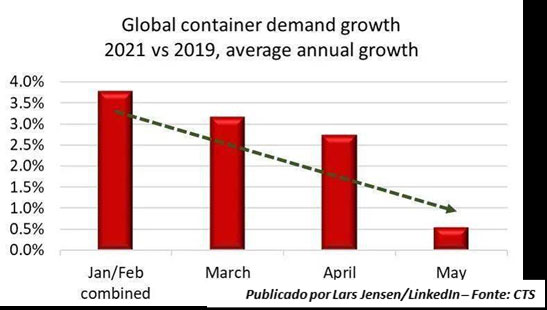

Utilizando esse conceito, o gráfico seguinte, publicado recentemente por um importante analista internacional, baseado em dados publicados pelo CTS – Container Trades Statistics – já aponta para uma provável racionalização na demanda global, muito embora ainda seja bastante difícil ponderar com exatidão o impacto de outras possíveis causas desse arrefecimento, tais como: falta de equipamentos, congestionamento em importantes portos do mundo, aumento dos fretes etc.

Em se confirmando essa tendência, o retorno dos fretes e dos níveis de serviço a patamares também mais racionais ainda levaria alguns meses, diante do iminente período de formação de estoques para as festas de final de ano (tradicional “high season” do setor) e de uma ainda necessária “limpeza” dos backlogs nos fluxos internacionais de contêiner. A conferir!

De qualquer maneira, olhando mais especificamente para o Brasil e também utilizando 2019 como referência, notam-se diferentes comportamentos na evolução dos volumes de alguns dos principais grupos de commodities, especialmente na exportação.

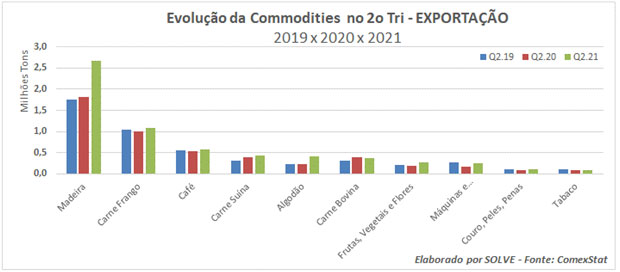

Com base em dados recém divulgados pela Secex, os gráficos seguintes (compostos por commodities movimentadas majoritariamente em contêineres) demonstram que:

Nem todas as commodities exportadas pelo Brasil reproduziram esse padrão global de drástica queda nos embarques do 2º trimestre de 2020. A madeira (utilizada em pequenas reformas durante o isolamento) e as carnes suína e bovina (em virtude da peste suína africana na China) aumentaram seus volumes nesse período do ano passado, muito embora a carne bovina tenha recuado um pouco no 2º trimestre de 2021 enquanto as demais seguem crescendo;

Após um 2020 estável, a alta de cerca de 80% do algodão no 2º trimestre de 2021 em relação aos anos anteriores está muito mais relacionada a uma mudança no perfil dos embarques na última safra (lotes menores e mais divididos ao longo do ano, ao invés dos tradicionais embarques mais concentrados nos 3º e 4º trimestres), já que na última safra os embarques das plumas serão “apenas” 20% maiores que na safra anterior, segundo a Abrapa;

Corroborando tanto a tese da comparação inapropriada quanto de um possível arrefecimento do mercado, os embarques de máquinas/equipamentos (+45%), couro (+18%) e tabaco (+7%) até reagiram forte no 2º trimestre de 2021 em relação ao mesmo período de 2020, contudo ainda seguem consideravelmente abaixo dos embarques registrados no mesmo período de 2019 (-8%, -7% e -10% respectivamente).

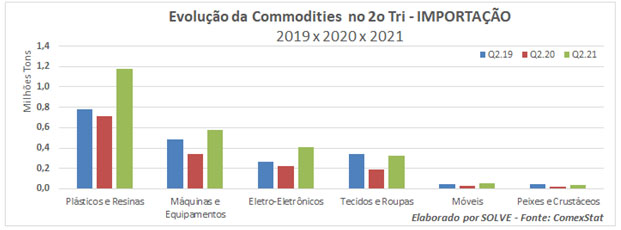

Já no que se refere às importações brasileiras de commodities, majoritariamente transportadas em contêiner, embora no geral a tendência de queda no 2ºtrimestre de 2020 e retomada no mesmo período de 2021 esteja bastante evidente e muito em linha com a retomada observada no cenário global, seguem abaixo algumas ponderações interessantes:

Os plásticos/resinas (+51%), máquinas/equipamentos (+18%) e eletroeletrônicos (+56%) demonstraram volumes significativamente superiores aos registrados no 2º trimestre de 2019, enquanto os móveis cresceram “apenas” 5%;

Por outro lado, as importações de tecidos/roupas (-3%) e peixes/crustáceos (-14%) ainda não retomaram os níveis de 2019, mesmo tendo crescido respectivamente 75% e 59% em relação a 2020, dando a dimensão do tamanho da “freada” ocorrida no 2ºtrimestre de 2020;

Em outras palavras, há muitas formas, análises e dados acessíveis tanto na internet quanto nas redes sociais para realizar uma profunda interpretação do mercado (ao invés de simplesmente comparar bananas com laranjas) e que são especialmente importantes neste momento delicado de fretes altos, escassez de equipamentos e atrasos nas programações.

Evitar visões simplistas, superficiais ou generalistas é, mais do que nunca, a melhor (senão a única) maneira de entender corretamente não apenas a dinâmica de cada rota, mas também o comportamento dos armadores e das commodities que competem pelo mesmo tipo de contêiner para, com isso, conseguir estabelecer as melhores estratégias competitivas.

Fonte: Leandro Carelli Barreto é sócio da Solve Shipping Intelligence